欄目導航 Navigation

出品:新浪财經上市公司研究院

作者:大(dà)眼樓管/小(xiǎo)飛鼠

元旦前的大(dà)規模裁員(yuán)、巨量未在财報中(zhōng)顯示的或有私募債、接連被标普、惠譽下(xià)調評級、年初以來的股債雙殺、1月銷售同比降43.72%.......

這個虎年春節對于漩渦中(zhōng)的龍光集團來說,并不好過!

銷售持續遇冷成爲了“那一(yī)根稻草”

一(yī)直以來,步履在高杠杆鋼絲上的房企都視銷售爲一(yī)切症結的解藥,無論是土地價格、建安成本上漲,還是融資(zī)成本走高、産品力弱等問題,持續增長的銷售規模都能将這些風險掩蓋。

但随着調控政策的曠日持久,從前幾年以每年倒下(xià)幾百家中(zhōng)小(xiǎo)房企的速度開(kāi)始,到去(qù)年逐漸波及恒大(dà)、陽光城(000671)、藍(lán)光、奧園、花樣年等頭部房企,行業無疑已經進入了凜冬。而受經濟增速放(fàng)緩、疫情反複、購房者觀望情緒加重等因素的影響,今年房地産市場延續着自去(qù)年下(xià)半年以來的降溫态勢,百強房企1月的銷售業績表現均不佳。

現如今,銷售持續遇冷反過來,又(yòu)成爲了壓垮駱駝的那一(yī)根稻草。

近日,龍光集團發布公告,稱2022年1月錄得歸屬公司股東權益的合約銷售額約爲人民币90.1億元,較去(qù)年12月130.5億元的權益合約銷售額環比下(xià)降30.9%,較去(qù)年1月同比下(xià)降了43.72%。

實際上,與不少房企一(yī)樣,龍光集團從去(qù)年下(xià)半年開(kāi)始,銷售就已經開(kāi)始疲軟。

2021年,龍光實現權益銷售額1402億元,同比增長16.2%,其中(zhōng)下(xià)半年銷售總額爲765.9億元,同比下(xià)滑了10.47%。也就是說,龍光全年的銷售正增長主要是由于2020年1季度因疫情導緻的基數低的緣故,從去(qù)年7月開(kāi)始,除12月,下(xià)半年的銷售均落後上年同期,且本應是旺季的下(xià)半年銷售額也比上半年下(xià)滑了9.6%。

龍光并沒有完成全年20%增長的目标,此外(wài),全年龍光實現權益銷售面積797.4萬平米,均價約合17582元/平米。其中(zhōng)上半年的銷售均價爲18589元/平米,下(xià)半年爲16398元/平米。對于龍光來說,2021年下(xià)半年可謂是量價齊跌。

對于淨利潤率本就從2017年25.28%下(xià)滑至2021年18.44%的龍光集團來說,一(yī)方面利潤空間已經在被壓縮,另一(yī)方面大(dà)體(tǐ)量的舊(jiù)改、商(shāng)業布局沉沒成本多且短期内很難轉向。因此,此時的銷售不及預期,或成爲龍光在今年元旦前大(dà)比例裁員(yuán)的直接原因。

值得一(yī)提的是,截至2021年中(zhōng),龍光集團賬面上的現金及銀行存款餘額爲人民币420.6億元,淨負債率爲60.8%,資(zī)産負債比率(扣除預收賬款後)爲69.0%,現金短債比爲1.85倍。“三道紅線”指标保持全部綠檔,龍光的加權平均借貸成本僅5.4%。

從賬面上看,龍光的财務似乎不存在問題,但爲何在新年前匆匆裁員(yuán)呢?或許賬面上的數字并不能反映龍光的真實債務情況。

撲朔迷離(lí)的私募債 被下(xià)調評級遭股債雙殺

此前,市場已有龍光集團存在20億美元到30億美元不等美元或有私募債即将到期的傳聞,這些未在審計财報中(zhōng)披露的或有債務,引起了投資(zī)者的廣泛擔憂。盡管期間龍光集團火(huǒ)速澄清稱,公司并沒有任何美元私募債,但據悉龍光又(yòu)在2022年1月21日召開(kāi)的投資(zī)者電(diàn)話(huà)會議中(zhōng)稱,其擔保的私募債不超過10億美元。

龍光集團這一(yī)“騷操作”似乎對于公司的表外(wài)或有債務欲蓋彌彰。

鑒于前後表述不一(yī)、撲朔迷離(lí)的或有債務,評級機構表示了擔憂。一(yī)周後的1月28日,标普将龍光“BB”長期主體(tǐ)信用評級及其未到期優先無抵押債券的“BB-”長期債項評級列入負面信用觀察名單。标普指出,如果未公布的擔保債務得到證實,龍光集團的信用狀況和流動性則可能承壓。此後,惠譽更是直接将龍光集團的違約評級從“BB”下(xià)調至“BB-”,展望由“穩定”調整爲“負面”。

元旦前的大(dà)規模裁員(yuán)、巨量未在财報中(zhōng)顯示的或有私募債、接連被标普負面展望、惠譽下(xià)調評級、銷售預冷…….諸多因素疊加在一(yī)起,導緻龍光在開(kāi)年以來遭遇了股債雙殺。今年以來龍光股價跌去(qù)了20.5%,而目前存量的海外(wài)債無一(yī)例外(wài)均出現了大(dà)幅啥跌,票(piào)面較此前的100左右跌至60-70左右的水平。

Wind數據顯示,包括永續債在内,龍光集團目前的存量海外(wài)債約爲36.6億美元,再加上近期發行的19.5億港币的可轉債,合計近40億美元海外(wài)債。即使按照龍光自己所說的不超過10億美元表外(wài)或有負債,這個表外(wài)比例也是不小(xiǎo)的,這對于公司的财務報表的透明度而言是一(yī)個巨大(dà)信用沖擊。

而這也間接引起了市場關于龍光與審計師出現分(fēn)道揚镳的傳聞。

明股實債疑雲仍在?

實際上,龍光也或曾因财務小(xiǎo)動作與上一(yī)家會計師事務所分(fēn)道揚镳。龍光2017年中(zhōng)報的時候審計師是畢馬威,年報就更換成了現在的安永。在2016年龍光地産的财務報告中(zhōng),作爲當時龍光的獨立審計師,畢馬威出具了兩項保留意見:

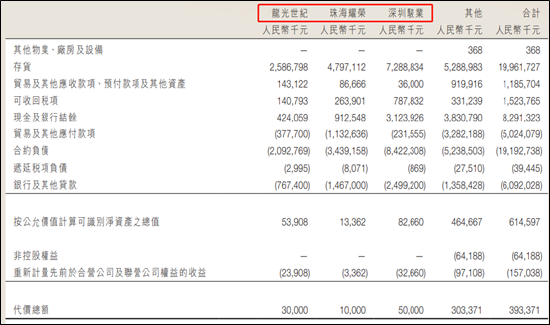

其中(zhōng)最令人關注的,是截至2016年底,平安大(dà)華已向“龍光駿景”以及“惠州東圳”分(fēn)别注資(zī)48億元、39.6億元,同時龍光還在2016年爲回購“龍光金俊”49%的股份向平安大(dà)華付款約20.86億元。畢馬威認爲,龍光将上述交易歸爲權益交易并不妥,其在審計龍光2016年年報時發現若幹相關股權的回購協議和付款責任。

這實際上就是典型的“明股實債”的抽屜協議,而惠州東圳項目在2016-2017年引入平安大(dà)華後,又(yòu)在2018-2020年引入金谷信托(2020年底已成100%控股公司),而信托的資(zī)金性質大(dà)多數固定收益類的,“明股實債”的嫌疑也很大(dà)。

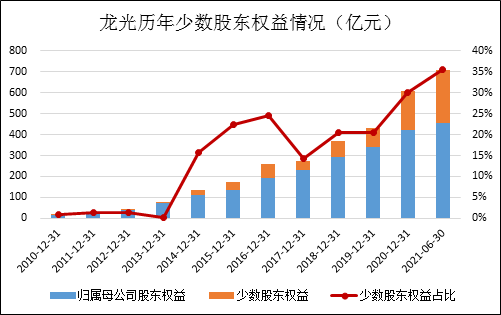

實際上,2016年底上述“龍光金俊”、龍光駿景”以及“惠州東圳”等3家公司的非控股少數股東權益基本上就是龍光集團2016年的全部少數股東權益。也就是說,彼時龍光的賬面少數股東權益基本都是“明股實債”,而實際上行業内确有不少“明股實債”都是直接發生(shēng)在表内的少數股東權益之中(zhōng)。查看龍光理念财務報表,龍光集團的少數股東權益近年來明顯快速增長,截止2021年中(zhōng)已達到252億元的規模,占總權益的35.63%。

正如龍光集團在2021年半年報中(zhōng)收購的附屬公司股權中(zhōng),收購前珠海耀榮的另一(yī)個少數股東爲深圳市格鑫投資(zī)有限公司,其注冊的經營範圍爲投資(zī)興辦實業(具體(tǐ)項目另行申報);企業管理咨詢等。收購前深圳駿業的一(yī)個少數股東爲深圳市宏誠投資(zī)有限公司,其爲深圳市格鑫投資(zī)有限公司的母公司,同樣爲一(yī)家經營範圍爲投資(zī)的公司。

此外(wài),在公司2020年底年報披露的部分(fēn)子公司中(zhōng)的少股股權,有部分(fēn)爲投資(zī)類公司持股,這其中(zhōng)或有不少類似于信托持股的情況。因此,龍光地産依然有着明股實債的疑雲,而安永成爲審計師以來的3年來,或許同畢馬威一(yī)樣有意分(fēn)道揚镳也并非全無根據。