欄目導航 Navigation

文丨西部菌

江蘇起家,在近兩年開(kāi)始加倉成渝的房企弘陽地産,日前公布了年中(zhōng)業績。

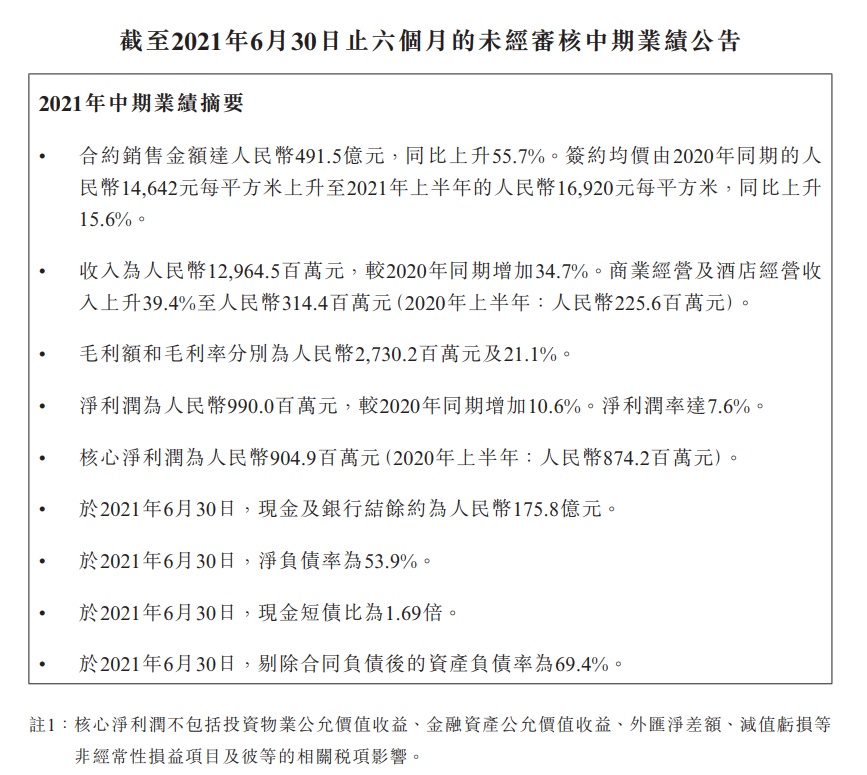

合約銷售金額達人民币491.5億元,同比上升55.7%。

收入爲人民币129.6億元,較2020年同期增加34.7%。商(shāng)業經營及酒店(diàn)經營收入上升39.4%至人民币314.4百萬元。

毛利額和毛利率分(fēn)别爲人民币27.3億元及21.1%。

銷售、營收都有顯著的增長。按照上半年的銷售額,弘陽地産今年有望跻身千億銷售陣營。

不過,在規模不斷攀升的同時,弘陽地産的盈利能力,卻是呈下(xià)滑的趨勢。此外(wài),重倉一(yī)二線城市,簽約均價不斷走高,在新的樓市環境下(xià),市場風險也在不斷提升。

01

官網信息顯示,弘陽創立于1996年,主營業務涵蓋商(shāng)業運營、地産開(kāi)發、物(wù)業服務、資(zī)本運營等,2018年上市,截至2020年5月,已進入全國40多座大(dà)中(zhōng)城市。

2017年前後,弘陽地産開(kāi)始大(dà)力規模化擴張,從長三角走向全國。而爲了做大(dà)規模,在拿地風格上也是頗爲激進,創造了不少“地王”。

在激進擴張之下(xià),弘陽地産的業務版圖不斷擴張。僅2019年,就新進入濟南(nán)、青島、西安、長沙、溫州、鄭州等17個城市。

來源:弘陽地産年中(zhōng)報

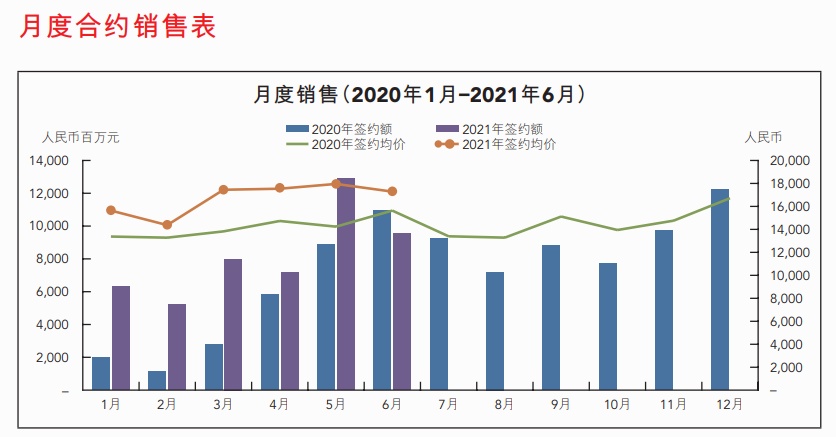

從銷售表現來看,弘陽地産的規模擴張成績相當顯著:

2017年到2020年,弘陽地産的銷售額分(fēn)别爲256.9億元、473.4億元、651.5億元、865億元。

當然,弘陽地産的野心還要更大(dà)。按照2017年定下(xià)的目标,2020年要實現千億規模。不過形勢比人強,去(qù)年,弘揚将目标下(xià)調爲750億元,實際銷售爲865億元。

千億目标落空的弘陽地産,盡管一(yī)度下(xià)調目标,但并沒有放(fàng)棄對規模的強烈訴求。比如,今年上半年,弘陽地産共獲取多達21塊新增土地,而2018年全年都隻有31塊。

來源:弘陽地産官網

其中(zhōng),1月在江蘇徐州5.05億元拿地,溢價率高達122.74%;在江蘇淮安17.33億元拿地,溢價率達98.74%。

今年上半年實現銷售額491.5億元,前7個月爲560.1億元,照此節奏,全面銷售額正好在千億左右徘徊。

不過按照業績會上的弘陽地産總裁的說法,今年全年可供的貨值1550億,下(xià)半年如果發力促銷,完成千億目标應該不成問題。

02

随着房地産進入下(xià)行通道,追逐千億銷售規模,成了弘陽地産等一(yī)衆房企的重要目标。但其實對它們來說,真正的難題在于,站上千億之後怎麽辦?

企業做大(dà)規模,說到底還是爲了盈利。但在規模快速提升的同時,弘陽地産的盈利指标,并不那麽光鮮靓麗。

上半年,弘陽地産銷售增長高達55.7%,營收則爲129.6億元,同比增長34.7%。然而毛利潤同比增長隻有12.1%,淨利潤同比增長隻有10.6%。

至于毛利率約21.1%,淨利率達7.6%,在行業内也是平淡無奇。

而且注意,弘陽地産增收不增利的問題,并不是今年上半年才有,其規模增長和盈利指标之間的增速落差,貫穿弘陽地産近幾年的擴張曆程。

2017年到2020年,弘陽地産的銷售毛利潤率分(fēn)别約爲40.6%、31.2%、25.1%、22.4%,淨利率分(fēn)别約爲19.5%、14.3%、10.8%、9.2%。

弘陽地産的規模上去(qù)了,盈利能力卻在不斷滑坡。

來源:克而瑞

原因不難理解。在走向全國的過程中(zhōng),弘陽地産爲了實現千億目标,四處高溢價拿地,導緻拿地成本居高不下(xià)。

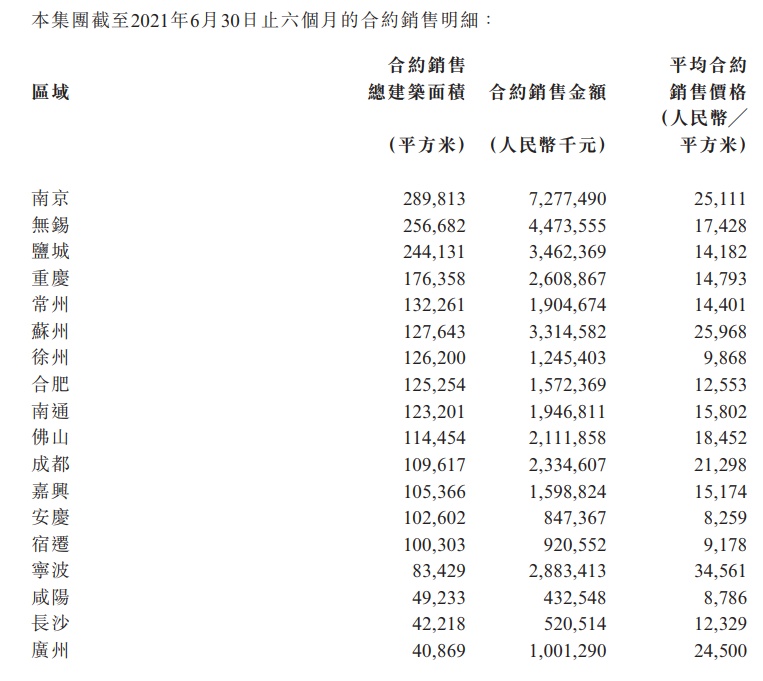

另一(yī)方面,弘陽地産的區域布局,以高能級城市爲主。比如在上半年的合約銷售中(zhōng),一(yī)線及新一(yī)線城市貢獻的銷售比例達到50%。

而一(yī)二線城市近兩年又(yòu)是調控的重心,高溢價拿地,加上銷售端的限價壓力,留給弘陽地産的盈利空間自然不多。

根據半年報,上半年平均合約銷售單價約爲16920元/平方米。而上半年,弘陽地産共獲取21塊新增土地,78%分(fēn)布在一(yī)二線城市,預計平均售價22899元/平方米。

這是一(yī)個很值得注意的數據。随着調控收緊,各地房價漲幅已經大(dà)幅放(fàng)緩,但弘陽地産的平均售價大(dà)幅提高,說明在新增地塊中(zhōng),高能級城市和城市核心區域占比很大(dà)。

來源:弘陽地産年中(zhōng)報

也就是說,弘陽地産在重倉房價調控重點區域上,選擇了更大(dà)的力度。考慮到它的拿地成本并不低,後續還能有多少盈利空間,将打上大(dà)大(dà)的問号。

如果站上千億門檻之後,弘陽地産的盈利能力得不到同步提升,那意味着全國化擴張,更像是爲了規模而規模,這自然無法帶給它想要的安全。

03

年中(zhōng)業績會上,弘陽地産總裁表示,會積極參與土拍,但“會保持一(yī)個克制和審慎的态度”。

不管是從外(wài)部環境,還是從弘陽地産自身來說,從過去(qù)的激進轉向穩健,的确是更明智的選擇。但這也意味着,弘陽地産的高增長勢頭,或将正式告一(yī)段落。

而擺在弘陽地産面前的,不僅有提升盈利能力的難題,還有債務。

數據顯示,截至2020年末,弘陽地産總資(zī)産爲1190.45億元,總負債爲916.42億元,資(zī)産負債率高達76.98%。

根據年中(zhōng)報,上半年,弘陽地産的淨負債率約爲53.9%,資(zī)産負債率約爲76.7%,剔除合同負債後的資(zī)産負債率爲69.4%,現金短債比約爲1.69倍。

三道紅線全面過關,在債務控制上,登陸資(zī)本市場的弘陽地産,表現還是相當不錯的。但結合弘陽地産的非控股權益數據看,卻存在着明股實債的嫌疑:

弘陽地産2020年的非控股權益爲122.23億元,比2019年同比上漲了193.9%;非控股權益應占利潤僅爲1.94億元,僅比2019年同比上漲了15.5%。

能不能理順内部管理機制,同樣是一(yī)大(dà)難題。

爲了實現千億目标,弘陽地産在前兩年四處挖人,打造出經理人天團管理團隊,這群經理人的加入,也幫助弘陽地産的銷售規模快速提升。

但在弘陽地産二代上位的過程中(zhōng),精心打造的明星經理人團隊,很快便一(yī)拍兩散。在去(qù)年年底,弘陽地産出現了備受關注的人事動蕩,張良等功勳幹将悉數走人。

這一(yī)風波多少說明,在内部管理上,弘陽地産是存在問題的。那麽,随着規模提升,企業管理難度自然加大(dà),家族痕迹濃重的弘陽地産,是否能實現企業治理的升級?

弘陽地産的潛在隐患還不止于此。

目前,弘陽地産在長三角合約銷售占比約72%,其中(zhōng)又(yòu)以一(yī)二線城市爲主,雞蛋放(fàng)在一(yī)個籃子裏,風險不言而喻。

此外(wài),在規模攀升的同時,弘陽地産的投訴維權,也在不斷增加。質量品控上的瑕疵,是擴張後遺症的直觀體(tǐ)現,它也會是弘陽地産未來發展的一(yī)個重要不确定因素。

本文首發于微信公衆号:西部城事。文章内容屬作者個人觀點,不代表和訊網立場。投資(zī)者據此操作,風險請自擔。

三位一(yī)體(tǐ)投資(zī) · 08-27 · 17:38

投資(zī)趨勢 · 08-27 · 16:57

研選特供 · 08-27 · 16:48